Warrants e Certificados

- Activo subjacente

Instrumento financeiro com o qual o warrant está relacionado. Os subjacentes mais comuns são acções, índices, pares cambiais, mercadorias ou títulos de dívida.

- Alavancagem (Gearing)

Número de warrants que podem ser adquiridos com o investimento realizado para comprar o activo subjacente. O efeito é chamado de alavancagem pois, para obter uma rentabilidade do warrant igual à do activo subjacente é necessário um investimento muito menor.

- At-the-money (ATM)

Um warrant diz-se ATM quando o seu preço de exercício coincide com ou está muito próximo do preço do activo subjacente.

- Call warrant

Warrant que dá o direito de comprar o activo subjacente.

- Cobertura de risco (Hedging)

Diminuição da exposição ao risco de uma subida ou descida dos preços através do uso de warrants que oferecem uma perfomance contrária à da carteira ou do activo detidos.

- Delta

Coeficiente que mede a sensibilidade do warrant face a variações do preço do activo subjacente.

- Elasticidade ou Sensibilidade

Mede a variação percentual do preço do warrant face a um aumento de 1% no preço de activo subjacente.

- Exercício

Quando o detentor de um warrant utiliza o direito que detém, de comprar o activo subjacente no caso do call warrant, ou de vender no caso do put warrant.

- Factor Índice

Cada Factor Certificate tem por base um Factor Índice criado, gerido e calculado pela Entidade Emitente. Este Factor Índice é sempre constituído por duas componentes: uma componente de alavancagem e financiamento para o denominado "Índice Long" e uma componente de alavancagem e juro para o denominado "Índice Short". Esta concepção do Factor Índice garante, por exemplo, que a componente de alavancagem de um Factor Índice Short 3X desça exatamente 3%, caso o ativo subjacente suba 1% no mesmo dia, enquanto a componente de alavancagem do Factor Índice Long 3X sobe exatamente 3%.

- Gamma

Coeficiente que mede a sensibilidade do delta face a variações do preço do activo subjacente.

- In-the-money (ITM)

Um warrant diz-se ITM quando a cotação do activo subjacente é superior ao seu preço de exercício no caso de um call warrant e inferior no caso de um put warrant.

- Liquidação financeira

Aplica-se nos casos em que o emitente procede à liquidação do direito através da entrega de numerário. O montante a receber pelo investidor corresponde à diferença entre o preço do activo subjacente e o preço de exercício, para os call warrants e entre o preço de exercício e o preço do activo subjacente, para o caso dos put warrants.

- Liquidação física

Quando o emitente entrega (caso de um call warrant), ou recebe (caso do put warrant),o activo subjacente, contra o pagamento do preço de exercício pré-determinado do activo em questão.

- Maturidade

Data em que expira o direito conferido pelo warrant.

- Out-of-the-money (OTM):

Um warrant diz-se OTM quando a cotação do activo subjacente é inferior ao seu preço de exercício no caso de um call warrant e superior no caso de um put warrant. Neste caso, o preço do warrant corresponde apenas a valor temporal, visto o seu valor intrínseco ser nulo.

- Paridade (Rácio)

Número de warrants equivalentes a uma unidade do activo subjacente, logo se a paridade for de 5:1 significa que são necessários 5 warrants para representar uma unidade do activo subjacente. A paridade pode também ser apresentada sob a forma de valor inteiro ou decimal. Neste caso 5:1 equivaleria a 0,2 o que significa que um warrant representa 0,20 ou 20% de uma unidade do activo subjacente, pelo que são necessárias os mesmos 5 warrants para representar uma unidade do subjacente. Caso a paridade fosse 1:5, significava que um warrant representa 5 unidades do activo subjacente. Esta paridade também poderia ser apresentada sob a forma de um valor, neste caso, 5, pois significaria que um warrant representa as mesmas 5 unidades do activo subjacente.

- Preço de abertura

Valor de referência utilizado para calcular o montante que o titular do warrant tem direito a receber pelo exercício do warrant.

- Preço de exercício (Strike):

Preço pré-determinado ao qual o activo subjacente pode ser comprado (call warrant) ou vendido (put warrant). Este preço é utilizado para calcular a diferença face à cotação de mercado do activo subjacente, no caso de existir liquidação financeira.

- Ponto de Equilibrio

Preço do subjacente acima do qual o exercício do call warrant confere um ganho líquido ao detentor. No caso do put warrant, é o preço abaixo do qual o exercício do warrant confere um ganho ao detentor.

- Put warrant

Warrant que dá o direito de vender um determinado activo.

- Rho

Coeficiente que mede a sensibilidade do warrant a variações na taxa de juro.

- Theta

Coeficiente que mede a sensibilidade do warrant ao tempo que passa.

- Valor intrínseco

Diferença entre o preço de mercado e o preço de exercicío no caso do call warrant e da diferença entre o preço de exercício e o preço de mercado no caso do put warrant. O valor intrínseco nunca poderá ser negativo, sendo que se estas diferenças forem negativas o seu valor é igual a zero.

- Valor temporal

Valor de um warrant resultante da probabilidade de que, na maturidade, este tenha valor intrínseco positivo. Este valor depende essencialmente da volatilidade do activo subjacente, a qual influencia positivamente o valor temporal do warrant.

- Vega

Coeficiente que mede a sensibilidade do warrant face a variações da volatilidade do subjacente.

- Volatilidade

Medida estatística para as flutuações do preço do activo subjacente, expressa em termos anualizados, e que corresponde ao conceito estatístico do desvio padrão das variações percentuais diárias do preço do activo subjacente.

- Warrant

Valor mobiliário que dá ao seu detentor o direito – mas não a obrigação - de comprar / vender um determinado activo (activo subjacente ) a um determinado preço e até / ou numa determinada data.

- Warrant Europeu

Warrant que apenas pode ser exercido na maturidade.

- Warrant Americano

Warrant que pode ser exercido em qualquer data até à maturidade.

- Warrant autónomo

Warrant tipicamente emitido por um banco, cujos activos são acções alheias ao emitente e que se encontram em circulação, ou outros activos financeiros. Este warrant difere dos warrants emitidos pela própria empresa pois os últimos levam à criação de novos títulos aquando da maturidade (dando lugar a um efeito de diluição).

Produtos de Investimento de Retalho e de Produtos de Investimento com base em seguros (PRIIPs).

Produtor do PRIIP – Société Générale Effekten e Citigroup Global Markets Europe AG

Este produto não é simples e a sua compreensão poderá ser difícil.

A negociação neste produto pode implicar a perda súbita de parte ou da totalidade do capital investido.

O produto apresenta um risco substancial de liquidez no caso de transação em mercado de balcão.

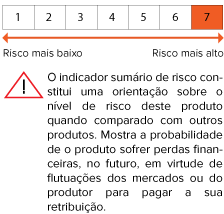

Para mais informações sobre o Perfil de Risco e de Remuneração do PRIIP, consulte por favor Documento de Informação Fundamental (DIF), disponível em BiG.pt e nas páginas dos produtos da Entidade Emitente.

Por favor leia o

Por favor leia o